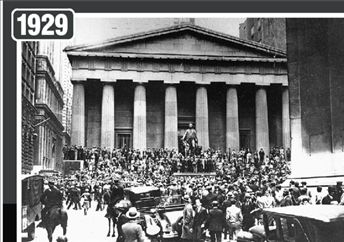

Η σημερινή χρηματοπιστωτική κρίση ξαναζωντάνεψε τις μνήμες του Κραχ του 1929. Πολλοί αναλυτές βλέπουν ομοιότητες ανάμεσα στα δύο γεγονότα, άλλοι επισημαίνουν τις διαφορές.

Πώς οδηγήθηκαν οι Ηνωμένες Πολιτείες τότε στη Μεγάλη Ύφεση παρασύροντας- όπως και σήμερα- και τον υπόλοιπο κόσμο;

Η κορωνίδα. Περίπου δύο μήνες αργότερα, στις 3 Σεπτεμβρίου, ο δείκτης Dow Jones του χρηματιστηρίου της Νέας Υόρκης έκανε ιστορικό ρεκόρ ανόδου, φθάνοντας τις 381,17 μονάδες. Ήταν η κορωνίδα μιας ξέφρενης πορείας που είχε αρχίσει το 1921 από τις 40 μονάδες. Το χρηματιστήριο είχε μετατραπεί εκείνο το διάστημα σε ένα νέο Ελντοράντο, δημιουργώντας μια νέα τάξη εκατομμυριούχων που κερδοσκοπούσαν αγοράζοντας και πουλώντας μετοχές. Ακόμη και η κίνηση της Ομοσπονδιακής Τράπεζας να ανεβάσει τα επιτόκια δεν ήταν ικανή να καλμάρει την κερδοσκοπική φρενίτιδα. Η Ευρώπη κοιτούσε σχεδόν εκστασιασμένη το αμερικανικό θαύμα. Μόνο που αυτή η φρενίτιδα στην κατανάλωση και το χρηματιστήριο βασιζόταν σε έναν εύθραυστο μηχανισμό. Οι Αμερικανοί αγόραζαν, αλλά για να αγοράσουν δανείζονταν. Το 85% των επίπλων και το 80% των φωνογράφων, για παράδειγμα, είχαν αγοραστεί με δάνεια. Τα 20 από τα 27 εκατομμύρια νοικοκυριά κέρδιζαν 120 δολάρια τον μήνα- αρκετά κάτω από τα 210 που θεωρούνταν απαραίτητα για ένα ικανοποιητικό επίπεδο ζωής. Μια διαφορά που μπορούσε να καλυφθεί είτε με δάνεια είτε με τζόγο στον «ναό του ονείρου». Οι πρόγονοι των junk bonds και των σημερινών λοιπών ενυπόθηκων δανείων υψηλού ρίσκου είναι τα call loans: οι μικροί επενδυτές αγοράζουν μετοχές πληρώνοντας μόνο το 10% της αξίας και για το υπόλοιπο το καλύπτουν από έναν broker (μεσίτη), ο οποίος εξασφαλίζει το ποσό υπό τη μορφή δανείου από πιστωτικά ιδρύματα. Όσο ο δείκτης του χρηματιστηρίου ανεβαίνει, μικροεπενδυτές, μεσίτες και πιστωτικά ιδρύματα μοιράζονται την υπεραξία. Από το 1,5 εκατομμύριο Αμερικανούς που επενδύουν στη Wall Street, οι 600.000 πλουτίζουν με τα επισφαλή call loans. Ασφαλώς, πρόκειται για μειοψηφία, αφού αποτελούν μόλις το 1,3% του γενικού πληθυσμού, και είναι εντελώς εκτεθειμένοι: τα 4 δισεκατομμύρια δολάρια της κερδοσκοπικής φούσκας στα τέλη του 1927, υπερδιπλασιάζονται τα επόμενα δύο χρόνια.

Ο πανικός. «Ο σοφέρ του πλούσιου βιομηχάνου τέντωνε το αυτί του για να ακούσει τυχόν κινήσεις στη μετοχή της Βerhlehem Steel, ο υαλοκαθαριστής στο χρηματιστηριακό γραφείο έκανε διάλειμμα για να μάθει πώς πήγαινε η αγορά και η πρώην ηθοποιός μετέτρεπε το διαμέρισμά της σε γραφείο γεμάτο οικονομικές αναφορές και διαγράμματα», έγραφε στα μέσα του 1929 το περιοδικό «Ηarper΄ s». Λέγεται ότι μέσα στο κλίμα του γενικού ενθουσιασμού, ο Τζόζεφ Κένεντι, πατέρας του JFΚ, πούλησε τις μετοχές του όταν άκουσε κάποιους λούστρους να μιλούν για «σίγουρα χαρτιά», γεγονός που τον έκανε να καταλάβει την επερχόμενη καταστροφή. Αυτό που φοβόταν ο Τζόζεφ Κένεντι συνέβη στις 24 Οκτωβρίου. Τη «Μαύρη Πέμπτη», όπως έμεινε στην ιστορία, ο πανικός μεταδόθηκε σαν ηλεκτρικό ρεύμα σε σχετικούς και άσχετους και 13 εκατομμύρια μετοχές ρευστοποιήθηκαν σε μια καταιγίδα εντολών για πώληση.

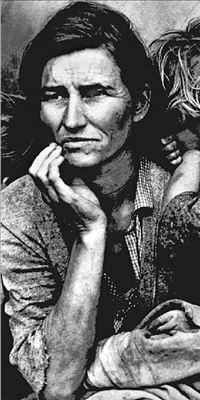

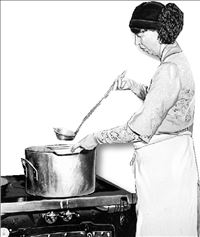

Επιχειρηματίες πωλούσαν μήλα για να ζήσουν

Μορφή κρατικού παρεμβατισμού

Η πιο επιτυχής πρόβλεψη, πάντως, ανήκει στον Λέοντα Τρότσκι:

«Μία από τις συνέπειες της σημερινής κρίσης θα είναι η ολοένα και μεγαλύτερη κυριαρχία του αμερικανικού στον ευρωπαϊκό καπιταλισμό», δήλωνε σε συνέντευξή του στους «Νew Υork Τimes» τον Μάρτιο του 1932. «Θα βασίσει την ηγεμονία της στη δικτατορία του δολαρίου- προφήτευε- και θα δημιουργήσει το πιο δυνατό στρατιωτικό σύστημα στο έδαφος, τη θάλασσα και τον αέρα που μπορούμε να φανταστούμε».

Πλουσιότερος πλέον ο Μπάφετ από τον Γκέιτς

Η οικονομική κρίση που πλήττει τις ΗΠΑ έκανε τον Γουόρεν Μπάφετ τον πλουσιότερο άνθρωπο στον κόσμο, αφήνοντας στη δεύτερη θέση τον Μπιλ Γκέιτς, σύμφωνα με την ανανεωμένη λίστα που πρόκειται να δημοσιεύσει το περιοδικό «Forbes». Ο πρόεδρος της εταιρείας Βerkshire Ηathaway πρόσθεσε οκτώ δισεκατομμύρια δολάρια στην περιουσία του σε διάστημα 33 ημερών, από τις 29 Αυγούστου έως την 1η Οκτωβρίου, φτάνοντας τα 58 δισεκατομμύρια δολάρια. Την ίδια περίοδο η περιουσία του ιδρυτή της Μicrosoft μειώθηκε κατά ένα δισεκατομμύριο δολάρια, με αποτέλεσμα ο Μπιλ Γκέιτς να χάσει την πρώτη θέση στη λίστα που διατηρούσε επί 15 συναπτά έτη. Το τεύχος του περιοδικού με τη λίστα πρόκειται να κυκλοφορήσει στις 27 Οκτωβρίου. Στην ανανεωμένη λίστα περιλαμβάνονται οι αλλαγές που επέφερε στην κατάταξη των πλουσιότερων Αμερικανών η χρηματοπιστωτική κρίση στις ΗΠΑ από την οποία, όπως φαίνεται, επωφελήθηκε ο Μπάφετ. Ο μεγάλος χαμένος, αντίθετα, είναι ο εκτελεστικός διευθυντής της «Las Vegas Sands Corp» Σέλντον Άντελσον, ο οποίος είδε την περιουσία του να μειώνεται κατά 4 δισεκατομμύρια δολάρια.

ΓΝΩΜΗ «Μάλιστα, κύριε πρωθυπουργέ»

ΤΟΥ ΡΑUL ΚRUGΜΑΝ

Η απάντηση που έδωσαν σε αυτή την κρίση οι δύο μεγάλες νομισματικές δυνάμεις του κόσμουοι Ηνωμένες Πολιτείες και οι 15 χώρες που χρησιμοποιούν το ευρώείναι αξιοθρήνητα ανεπαρκής.

Καθώς δεν έχει μια ενιαία κυβέρνηση, η Ευρώπη δεν μπορεί να ακολουθήσει μια συντονισμένη πολιτική. Κάθε χώρα ακολουθεί τη δική της.

Αλλά και το σχέδιο Πόλσον πάσχει από μια μοιραία έλλειψη σαφήνειας. Ο υπουργός προτείνει την εξαγορά από το κράτος «τοξικών» ομολόγων ύψους 700 δισεκατομμυρίων δολαρίων, αλλά δεν εξηγεί γιατί αυτό θα λύσει το πρόβλημα.

Αυτό που θα έπρεπε να έχει προτείνει, αντίθετα, είναι η ευθεία διοχέτευση κεφαλαίου στα χρηματοπιστωτικά ιδρύματα με αντάλλαγμα τη μερική κρατικοποίησή τους. Όταν το Κογκρέσο τροποποίησε το σχέδιο, εισήγαγε διατάξεις που επέτρεπαν, χωρίς να καθιστούν υποχρεωτική, μια τέτοια κίνηση. Αλλά μέχρι πριν από λίγες ημέρες, ο Πόλσον αρνιόταν να κάνει αυτό που έπρεπε. Την περασμένη Τετάρτη, η βρετανική κυβέρνηση ανακοίνωσε ένα σχέδιο για την προμήθεια των τραπεζών με 50 δισεκατομμύρια λίρες σε νέο κεφάλαιο μαζί με εκτεταμένες εγγυήσεις για τις διατραπεζικές συναλλαγές. Και οι αξιωματούχοι του αμερικανικού υπουργείου Οικονομικών λένε τώρα ότι σχεδιάζουν κάτι παρόμοιο.

Τι πρέπει να γίνει; Οι Ηνωμένες Πολιτείες και η Ευρώπη πρέπει να πουν «μάλιστα, κύριε πρωθυπουργέ». Το βρετανικό σχέδιο δεν είναι τέλειο, αλλά οι περισσότεροι οικονομολόγοι συμφωνούν ότι προσφέρει το καλύτερο διαθέσιμο πρότυπο για μια ευρεία προσπάθεια διάσωσης. Και η στιγμή για δράση είναι τώρα. Ίσως να πιστεύετε ότι τα πράγματα δεν μπορεί να πάνε χειρότερα- αλλά μπορεί, και αν δεν γίνει κάτι τις επόμενες λίγες ημέρες, σίγουρα θα πάνε χειρότερα.