Τα χαμηλά επιτόκια των ελληνικών ομολόγων σε επίπεδα – ρεκόρ ανοίγουν τον δρόμο για νέα έξοδο της Ελλάδας, πριν από το τέλος του έτους, με τον Νοέμβριο να θεωρείται μήνας – ορόσημο για τις διεθνείς αγορές, λόγω των αμερικανικών εκλογών. Η στρατηγική πάντως του οικονομικού επιτελείου είναι να εφαρμοστεί πολιτική διαχείρισης χαρτοφυλακίου μέσω της οποίας θα διασφαλίζεται κατ’ αρχάς ο αναγκαίος χώρος για τη συνεχή παρουσία του ελληνικού Δημοσίου στις αγορές, η περαιτέρω μείωση του κινδύνου αναχρηματοδότησης, η παροχή της αναγκαίας ρευστότητας και η βελτίωση της λειτουργίας της δευτερογενούς αγοράς των ελληνικών ομολόγων, με ταυτόχρονη αξιοποίηση της εκάστοτε κλίσης της ελληνικής καμπύλης αποδόσεων για τη διασφάλιση βέλτιστου αποτελέσματος αναφορικά με το κόστος δανεισμού.

Σύμφωνα με αρμόδιες πηγές τα ταμειακά διαθέσιμα είναι σε ικανοποιητικά επίπεδα και δεν υπάρχει από την άποψη αυτή λόγος εξόδου, όμως τα χαμηλά επιτόκια στρώνουν έναν ευνοϊκό δρόμο και αποτελούν ευκαιρία για εκ νέου παρουσία στις αγορές. Σύμφωνα με πληροφορίες, οδηγός για τις εκδόσεις ομολόγων και έντοκων τίτλων είναι το μαξιλάρι να μην υποχωρήσει κάτω από το όριο – κόκκινη γραμμή των 30 δισ. ευρώ. Πηγές αναφέρουν πως ο προγραμματισμός του ΟΔΔΗΧ για το 2021 παραμένει ο ίδιος με εκείνον του 2020, δηλαδή οι εκδόσεις ομολόγων να κυμανθούν περίπου στα 10-12 δισ. ευρώ και οι εκδόσεις εντόκων γραμματίων στα περίπου 11 δισ. ευρώ.

Εξι φορές

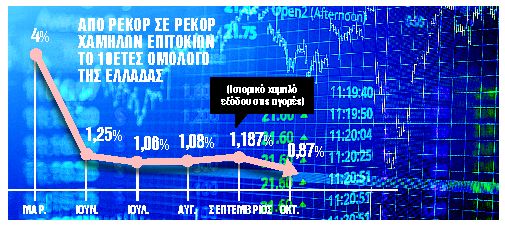

Σε διάστημα 14 μηνών, η Ελλάδα έχει βγει στις αγορές έξι φορές, όπου οι τρεις ήταν κατά τη διάρκεια της κρίσης, αντλώντας πόρους ύψους 14 δισ. ευρώ. Η πρόσφατη έκδοση του 10ετούς ομολόγου, ύψους 2,5 δισ. ευρώ, τον περασμένο μήνα κατέγραψε το χαμηλότερο – ιστορικά – κόστος δανεισμού της χώρας στο 1,187%. Πλέον η απόδοση του 10ετούς ελληνικού κρατικού τίτλου κυμαίνεται σε ακόμη χαμηλότερα επίπεδα σημειώνοντας, την περασμένη εβδομάδα, νέο ιστορικό χαμηλό της τάξεως του 0,87%. Μάλιστα, το ελληνικό Δημόσιο εκδίδει το μεγαλύτερο ύψος εντόκων γραμματίων, διαφορετικών διαρκειών, με επιτόκιο που διαμορφώνεται χαμηλότερα από τα προ κορωνοϊού επίπεδα. Για παράδειγμα, οι πρόσφατες εκδόσεις 3μηνων και 6μηνων εντόκων γραμματίων, την 7η Οκτωβρίου και την 30ή Σεπτεμβρίου, πραγματοποιήθηκαν με επιτόκιο -0,16% και -0,10% αντίστοιχα, που είναι το χαμηλότερο που έχει καταγραφεί μέχρι σήμερα για τις συγκεκριμένες διάρκειες τίτλων του ελληνικού Δημοσίου.

Την εικόνα των ελληνικών ομολόγων ευνοεί, φυσικά, το πρόγραμμα της Ευρωπαϊκής Κεντρικής Τράπεζας, το οποίο θα είναι ενεργό έως τον Ιούνιο του 2021 και αναμένεται να επεκταθεί έως τα τέλη του επόμενου έτους. Σύμφωνα με τα στοιχεία, στο ποσό των 12,966 δισ. ευρώ ανέρχεται, μέχρι στιγμής, η αξία των ελληνικών κρατικών ομολόγων που έχει αγοράσει η Ευρωπαϊκή Κεντρική Τράπεζα μέσω του συμπληρωματικού προγράμματος ποσοτικής χαλάρωσης PEPP για την αντιμετώπιση της πανδημίας. Η ΕΚΤ μέσω του συγκεκριμένου προγράμματος είχε αγοράσει έως τις 2 Οκτωβρίου τίτλους χρεογράφων συνολικής αξίας 571,3 δισ. ευρώ και το δίμηνο Αυγούστου – Σεπτεμβρίου αγοράστηκαν ομόλογα 3,020 δισ. ευρώ, ενώ συνολικά από την αρχή του προγράμματος η ΕΚΤ έχει απορροφήσει 12,966 δισ. ευρώ σε τίτλους του ελληνικού Δημοσίου.

Σύμφωνα με τους αναλυτές, οι επενδυτές αναζητούν καταφύγιο στα κρατικά ομόλογα της ευρωζώνης και το βλέμμα είναι στους ελληνικούς και ιταλικούς τίτλους, διότι παρέχουν συνδυασμό σχετικής ασφάλειας και αποδόσεις. Οι τιμές των ελληνικών όσο και των ιταλικών ομολόγων επιδίδονται σε ράλι, όπου πέρα από την ΕΚΤ, ώθηση δίνει και η κατανομή των πόρων του Ταμείου Ανάκαμψης. Η απόδοση του ελληνικού δεκαετούς υποχώρησε την Παρασκευή σε νέο ιστορικό χαμηλό του 0,87%, το αντίστοιχο ιταλικό διαμορφώνεται στο 0,72%. Πτώση δύο μονάδων βάσης καταγράφουν επίσης οι αποδόσεις ισπανικών (0,16%) και πορτογαλικών (0,17%) ομολόγων δεκαετούς διάρκειας, ενώ εκείνη του γερμανικού παραμένει αμετάβλητη στο περίπου -0,525%.