Με φρενήρη ρυθμό προχωρούν οι διαδικασίες για την αύξηση του μετοχικού κεφαλαίου στην Εθνική Τράπεζα και στη Eurobank, ενώ τόσο οι διοικήσεις των τραπεζών όσο και η τρόικα με το Ταμείο Χρηματοπιστωτικής Σταθερότητας εξετάζουν τα εναλλακτικά σενάρια, σε περίπτωση κατά την οποία δεν καλυφθεί η ελάχιστη συμμετοχή του 10%. Οι δύο τράπεζες ανακοίνωσαν χθες τους όρους της αύξησης που θα προτείνουν στις γενικές συνελεύσεις των μετόχων. Για την Εθνική, απαρτία αναμένεται να υπάρξει στις 29 Απριλίου,ενώ στις 30 θα έχει απαρτία η γενική συνέλευση της Eurobank. Παράλληλα, οι μετοχές των χρηματοπιστωτικών ιδρυμάτων έχουν επιδοθεί σε ράλι ανόδου ενόψει και των αυξήσεων του μετοχικού κεφαλαίου. Εντούτοις, χρηματιστηριακοί παράγοντες εφιστούν την προσοχή των επενδυτών στις ακραίες μεταβολές, κάνοντας λόγο ακόμη και για φαινόμενα κερδοσκοπίας.

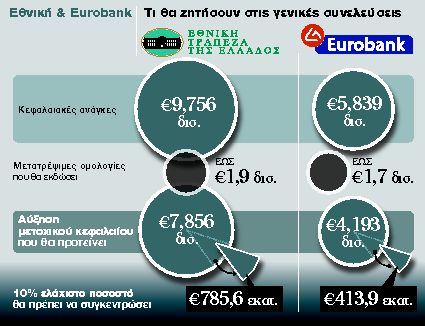

Χθες, η Εθνική Τράπεζα ανακοίνωσε τις αποφάσεις του Διοικητικού της Συμβουλίου, οι οποίες περιλαμβάνουν την έκδοση μετατρέψιμου ομολογιακού δανείου έως 1,9 δισ. ευρώ, την αύξηση μετοχικού κεφαλαίου 7,856 δισ. ευρώ και τη συνένωση των παλαιών ονομαστικών μετοχών (reverse split) με αναλογία 10 παλαιές προς 1 νέα.

Πάντως, σε περίπτωση κατά την οποία δεν καλυφθεί το ελάχιστο όριο του 10%, η τρόικα επιδιώκει την άμεση πώληση ποσοστού του μετοχικού κεφαλαίου ή στοιχείων του ενεργητικού της Εθνικής Τράπεζας, σχέδιο που προκαλεί αντιδράσεις από τους εργαζομένους και όχι μόνο.

Το σχέδιο προβλέπει ότι σε διάστημα έξι μηνών από την ολοκλήρωση των αυξήσεων του μετοχικού κεφαλαίου, το Ταμείο Χρηματοπιστωτικής Σταθερότητας που θα έχει τον πλήρη έλεγχο της τράπεζας, αν δεν καλυφθεί το 10%, είτε θα πωλήσει ποσοστό της τάξης του 20% – 25% είτε θα διαθέσει αυτούσια στοιχεία ενεργητικού της τράπεζας. Αυτά, για παράδειγμα, θα μπορεί να είναι θυγατρικές εταιρείες, τράπεζες στα Βαλκάνια, ακίνητα και οτιδήποτε άλλο μπορεί να έχει αξία.

ΟΙ ΕΡΓΑΖΟΜΕΝΟΙ. Το σχέδιο αυτό βρίσκει αντίθετους τους εργαζομένους στην τράπεζα, ενώ στελέχη της αγοράς τονίζουν ότι, αν κομμάτια ή περιουσιακά στοιχεία των τραπεζών διατεθούν προς πώληση τόσο γρήγορα, ουσιαστικά πρόκειται για ξεπούλημα των τραπεζών καθώς η αξία τους, αλλά και των στοιχείων του ενεργητικού τους είναι πολλαπλάσια.

Σύμφωνα πάντως με το σχέδιο που επεξεργάζεται η τρόικα, τα χρήματα από την πώληση μπορεί να προσμετρηθούν έως έσοδα για να καλυφθούν οι τρύπες του προγράμματος ιδιωτικοποιήσεων και να μειωθεί το δημόσιο χρέος.

Ειδικά σε περίπτωση κατά την οποία το πρόγραμμα ιδιωτικοποιήσεων δεν έχει αποδώσει τα αναμενόμενα μέχρι τα τέλη του έτους, δεν αποκλείεται να ασκηθούν πιέσεις προς το Ταμείο Χρηματοπιστωτικής Σταθερότητας ώστε να προβεί σε πωλήσεις «έναντι πινακίου φακής», προκειμένου να καλυφθεί η μαύρη τρύπα.

Πρέπει να σημειωθεί ότι όσον αφορά τις καταθέσεις που διατηρεί η Εκκλησία στην Εθνική Τράπεζα, δεν τίθεται θέμα απόσυρσης, όπως είπε στα «ΝΕΑ» ο υπεύθυνος των Οικονομικών της Εκκλησίας, επίσκοπος Σαλώνων Αντώνιος Αβραμιώτης. Παράλληλα σημείωσε ότι η Εκκλησία έχει υποστεί τεράστια ζημιά από την αγορά μετοχών, δεδομένου ότι είχε αγοράσει σε πολύ υψηλή τιμή σε σχέση με τη σημερινή αξία των μετοχών, οπότε δεν τίθεται ζήτημα συμμετοχής της στην ανακεφαλαιοποίηση.

Αντίστοιχα η Eurobank, όπως προκύπτει από ανακοίνωση που εξέδωσε χθες το βράδυ, θα προτείνει στη γενική συνέλευση των μετόχων την έκδοση μετατρέψιμου ομολογιακού δανείου 1,7 δισ. ευρώ και την πραγματοποίηση αύξησης μετοχικού κεφαλαίου 4,139 δισ. ευρώ ώστε να καλυφθούν οι συνολικές ανάγκες κεφαλαιοποίησης ύψους 5,839 δισ. ευρώ. Αυτό σημαίνει ότι για να παραμείνει ιδιωτική η τράπεζα θα πρέπει να συγκεντρώσει 413,9 εκατ. ευρώ.

Εξασφαλίσεις. Σε περίπτωση κατά την οποία δεν επιτευχθεί αυτός στόχος, η εναλλακτική πρόταση που εξετάζει το Ταμείο Χρηματοπιστωτικής Σταθερότητας είναι να καλύψει το 100% της αύξησης και να ανακεφαλαιοποιήσει πλήρως την τράπεζα. Ετσι, οι καταθέτες εξασφαλίζονται πλήρως και η τράπεζα εξυγιαίνεται. Στη συνέχεια, το σχέδιο προβλέπει ότι το Ταμείο Χρηματοπιστωτικής Σταθερότητας εντός του φθινοπώρου θα προχωρήσει σε νέα αύξηση μετοχικού κεφαλαίου ώστε να διαθέσει σε ιδιώτες μετόχους 30% – 35% της τράπεζας. Θα είναι δηλαδή η πρώτη ιδιωτικοποίηση αυτού του μεγέθους, η οποία, σύμφωνα με κύκλους της αγοράς, ήδη έχει προκαλέσει το ενδιαφέρον επενδυτών. Μάλιστα, η πλήρως ανακεφαλαιοποιημένη τράπεζα θα μπορεί να διεκδικήσει και το Ταχυδρομικό Ταμιευτήριο ώστε το πακέτο να είναι ακόμη πιο δελεαστικό. Με βάση το σχέδιο αυτό, ο ιδιωτικός χαρακτήρας της τράπεζας διατηρείται –με μια μικρή παρένθεση κατά την οποία η τράπεζα θα ανήκει στο Ταμείο Χρηματοπιστωτικής Σταθερότητας –ενώ στο νέο διοικητικό σχήμα δεν θα υπάρχουν επίτροποι ούτε άλλες δεσμεύσεις που θα παρεμποδίζουν τη λειτουργία της.

Την παρέμβαση της Δικαιοσύνης για το ναυάγιο της συγχώνευσης Εθνικής και Eurobank ζητούν με αναφορά τους στον εισαγγελέα του Αρείου Πάγου Ιωάννη Τέντε ο βουλευτής Φθιώτιδας του κόμματος Νέα ΜΕΡΑ Ν. Σταυρογιάννης και το μέλος της Πολιτικής Γραμματείας Μ. Γιαννάκης. Επικαλούνται μάλιστα δηλώσεις πολιτικών προσώπων που εμφανίζουν τον υπουργό Οικονομικών Γ. Στουρνάρα να γνώριζε ότι δεν θα προχωρούσε η επίμαχη συγχώνευση και ζητούν να ερευνηθεί η ενδεχόμενη διάπραξη αδικημάτων που συνδέονται με τη χρηματιστηριακή νομοθεσία. Την αναφορά τους μελετά ο αντεισαγγελέας του Αρείου Πάγου Νίκος Παντελής.

![Απάτες: Eκρηξη στις ηλεκτρονικές επιθέσεις σε τραπεζικές κάρτες πληρωμών [γραφήματα]](https://www.tanea.gr/wp-content/uploads/2024/04/phishing-apati-pistotiki-karta-laptop-300x150.jpg)