Ισως να μην περίμενε κάποιος ότι αν είχε στοκάρει ζάχαρη ή γλυκά του κουταλιού τον Δεκέμβριο, θα μπορούσε να τα πουλήσει σήμερα με κέρδος τουλάχιστον 11,6%, δηλαδή λίγο λιγότερο από ό,τι να αγόραζε ένα μέσο διαμέρισμα. Ο πληθωρισμός και η άνοδος των επιτοκίων από τις κεντρικές τράπεζες προκάλεσαν στην αρχή αμηχανία, αλλά στη συνέχεια την αναζήτηση ευκαιριών.

Αν και ο πληθωρισμός στα τρόφιμα έφερε διψήφια αύξηση στην τιμή της ζάχαρης, που λειτουργεί ως συντηρητικό στα φρούτα, τα οποία ανατιμήθηκαν μόνο σε έναν μήνα, τον Ιούνιο, κατά 28,8%, υπάρχουν παραδοσιακές μορφές αποταμίευσης και επένδυσης που αναδείχθηκαν από την άνοδο των επιτοκίων. Η αναζήτηση και η στροφή κεφαλαίων προς υψηλότερες αποδόσεις ξεκίνησε σταδιακά και δειλά από πέρυσι τον Νοέμβριο. Ενισχύθηκε τον Δεκέμβριο, όταν οι τράπεζες ανακοίνωσαν τις πρώτες προθεσμιακές καταθέσεις με υψηλότερα επιτόκια αλλά με μεγάλη διάρκεια (π.χ. 2 έτη). Σύμφωνα με την Τράπεζα της Ελλάδος, από τότε πραγματοποιείται μια μέση μηνιαία καθαρή ροή καταθέσεων από το απλό ταμιευτήριο προς τις προθεσμιακές της τάξης του 1 με 1,5 δισ. ευρώ. Συνολικά, οι καθαρές ροές από τον Ιανουάριο μέχρι τον Ιούλιο υπολογίζονται σε 10 δισ. ευρώ, όταν από τους απλούς λογαριασμούς έφυγαν μισό δισ. ευρώ.

Αποδόσεις

Σε όλο αυτό το διάστημα οι μετακινήσεις κατά την αναζήτηση υψηλότερων αποδόσεων ήταν μεγάλη. Για τον λόγο αυτόν οι καταθέσεις σε προθεσμιακές ή άλλους τραπεζικούς λογαριασμούς και στη συνέχεια οι αναλήψεις για επενδύσεις σε μετοχές, ομόλογα, αμοιβαία κεφάλαια ή ακίνητα ξεπέρασαν τα 40 δισ. ευρώ σε έξι μήνες. Το μέγεθος αυτό είναι μεγάλο, διότι η ανάληψη από έναν λογαριασμό ιδιώτη και η κατάθεση χρημάτων σε αμοιβαίο κεφάλαιο ή ασφαλιστική εταιρεία στο σύνολο του τραπεζικού συστήματος φαίνεται σαν να βγήκε κάτι από τη μια τσέπη και μπήκε στην άλλη.

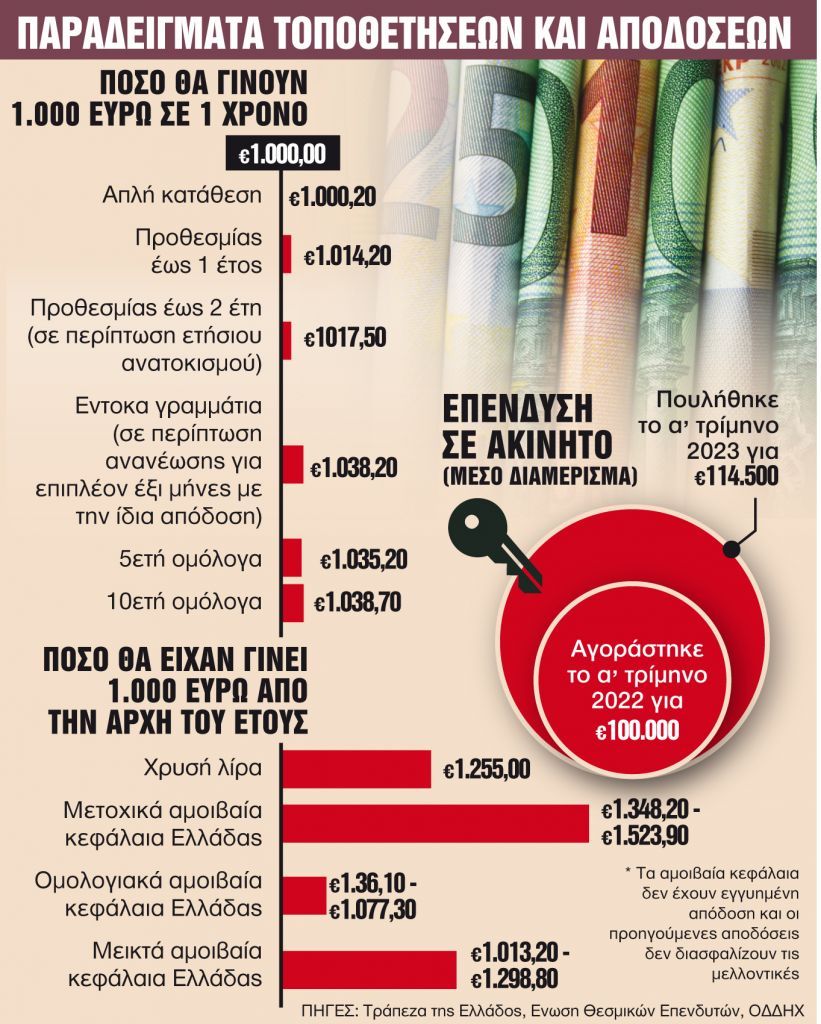

Ετσι, αν δούμε μόνο τις καθαρές τοποθετήσεις, στις προθεσμιακές καταθέσεις στο εξάμηνο μετακινήθηκαν 10 δισ. ευρώ, με στόχο αποδόσεις από 1,25% έως 2,5%, ανάλογα με την τράπεζα, τη διάρκεια και το ποσό. Κατά μέσο όρο, οι αποδόσεις για καταθέσεις προθεσμίας μέχρι ένα έτος είναι 1,42% και για πάνω από δύο έτη 1,75%. Οι αποδόσεις αυτές μόλις που καλύπτουν σχεδόν τον μισό πληθωρισμό (2,5% τον Ιούλιο, αλλά με προβλέψεις για επίπεδα 3% και λίγο υψηλότερα σε ετήσια βάση).

Ταυτόχρονα, μετακινήθηκαν άλλα 1,9 δισ. ευρώ στα αμοιβαία κεφάλαια, προσπαθώντας να πραγματοποιηθούν υψηλότερες αποδόσεις από ομόλογα και μετοχές. Αρκετά λιγότερα χρήματα έχουν τοποθετηθεί άμεσα σε τίτλους του ελληνικού Δημοσίου που προσφέρουν αποδόσεις πάνω από 3,5%. Οσοι προτίμησαν τα αμοιβαία κεφάλαια που επενδύουν σε ομόλογα κέρδισαν μεταξύ 3,61% και 7,73%, ανάλογα με το αμοιβαίο και την εταιρεία διαχείρισης. Οι υψηλότερες αποδόσεις, αλλά με μεγαλύτερο ρίσκο, πραγματοποιήθηκαν από τα μετοχικά αμοιβαία κεφάλαια, των οποίων τα κέρδη από την αρχή του χρόνου κυμαίνονται μεταξύ 34,82% και 52,39%. Μεγάλο εύρος αποδόσεων παρατηρήθηκε στα μεικτά αμοιβαία κεφάλαια (1,32% έως 29,88%).

Χρυσός

Υψηλές αποδόσεις πέτυχαν και όσοι εμπιστεύτηκαν τον χρυσό, ο οποίος συνήθως κερδίζει σε περιόδους πληθωρισμού. Σύμφωνα με προσωρινά στοιχεία, δεν παρατηρήθηκαν μαζικές επενδύσεις από ιδιώτες ή τοποθετήσεις μεγάλων κεφαλαίων. Ωστόσο, όσοι αγόρασαν λίρες Αγγλίας στα τέλη Δεκεμβρίου 2022 (387,69 ευρώ η μία) και τις πουλούσαν προχθές (486,54 ευρώ η μία) θα έβγαζαν κέρδος 25%. Περισσότερα, πάντως, χρήματα τοποθετήθηκαν στην ελληνική αγορά ακινήτων, όπου πραγματοποιήθηκαν αγοραπωλησίες 1,4 δισ. ευρώ από την αρχή του έτους, ενώ σύμφωνα με τον δείκτη τιμών διαμερισμάτων της Τράπεζας της Ελλάδος, στο πρώτο τρίμηνο η απόδοση της αγοράς, σε ετήσια βάση, ήταν 14,5%. Η πρόσφατη έκθεση Global Wealth Report 2023 της UBS αναφέρει ότι οι Ελληνες αύξησαν την περιουσία τους το 2022 κατά 3,7% κυρίως λόγω ανόδου των τιμών ακινήτων κατά περίπου 26% και του Χρηματιστηρίου κατά 5,6%.